融資・資金繰り

経営に活かす!資金繰り表の見方【4つのポイントで簡単解説】

資金繰り表の見方がわからない人

「資金繰り表の見方がよくわからない…。銀行に資金繰り表を提出することもあるけど、銀行は何を見ているのだろうか…?数字を経営に活かすためにも、正しい資金繰り表の見方を教えてください。」

こういったお悩みに答えます。

本記事のゴール

3分程で読み終わります。読み終えた後には、ポイントを押さえた資金繰り表の見方がわかり、資金繰り表を経営に活かせるようになります。

こんにちは。近藤税理士事務所の近藤です。

私は、税理士事務所・一般事業会社・企業再生コンサルティング会社勤務を経て独立した少し変わった経歴を持つ税理士です。

税理士業界から一度離れ、倒産危機に陥る会社をたくさん見てきたからこそ、「数字の重要性」を再認識することができました。

その貴重な経験のなかで得た「気付き」や「ノウハウ」をブログに綴って情報発信しています。

「経営を数字という言葉で語れるようになること」

そうすれば、あなたの会社は必ず変われます。

もし、あなたが「本気で会社を強くしたい!」とお考えなら…お気軽に無料相談をご利用ください。

きっと、あなたのお悩みを解決するためのヒントが手に入ります。

まずは、資金繰り表の構成を理解しよう

経営に活かす資金繰り表の見方をマスターするためには、資金繰り表の構成を理解できていると話が早いです。

ただ単に、「お金の入出金と残高」を知りたいだけであれば通帳を見ればわかります。でも、それでは本業でいくら稼いでいるのか、借入金をいくら返済したのか等、お金の流れが全くわかりません。

もしかすると、手元のお金が増えているのは、銀行からお金を借りたからであって、本業では全然お金を稼いでいないのかも…実によくある話です。

だから、お金の流れを知るために資金繰り表が必要であり、資金繰り表の構成を理解できれば、ポイントを押さえた資金繰り表の見方ができるようになります。

資金繰り表の構成

資金繰り表には「決算書」のように決められた書式はありませんが、私の事務所ではクライアントに次の構成で資金繰り表を作ることを推奨しています。

ここでは「経常収支」、「経常外収支」、「財務収支」という3つのパートで構成されています。

- 経常収支:本業でいくらお金を稼いでいるかを見る

- 経常外収支:設備投資や資産売却などの収支を見る

- 財務収支:お金をいくら借りて、いくら返したかを見る

お金の入出金を3つのパートで色分けすることで、お金の流れをわかりやすくしています。

ちなみに、「経常外収支」という項目を設けているのは、設備投資や資産売却をした場合に、その収支を「経常収支」に含めてしまうと、正しい本業での稼ぎが見えなくなるからです。

一般的な資金繰り表の書式で、この「経常外収支」が「経常収支」や「財務収支」に含まれている場合があるので注意しましょう。

もし、あなたがこれから資金繰り表を作るのであれば参考にしてみてください。

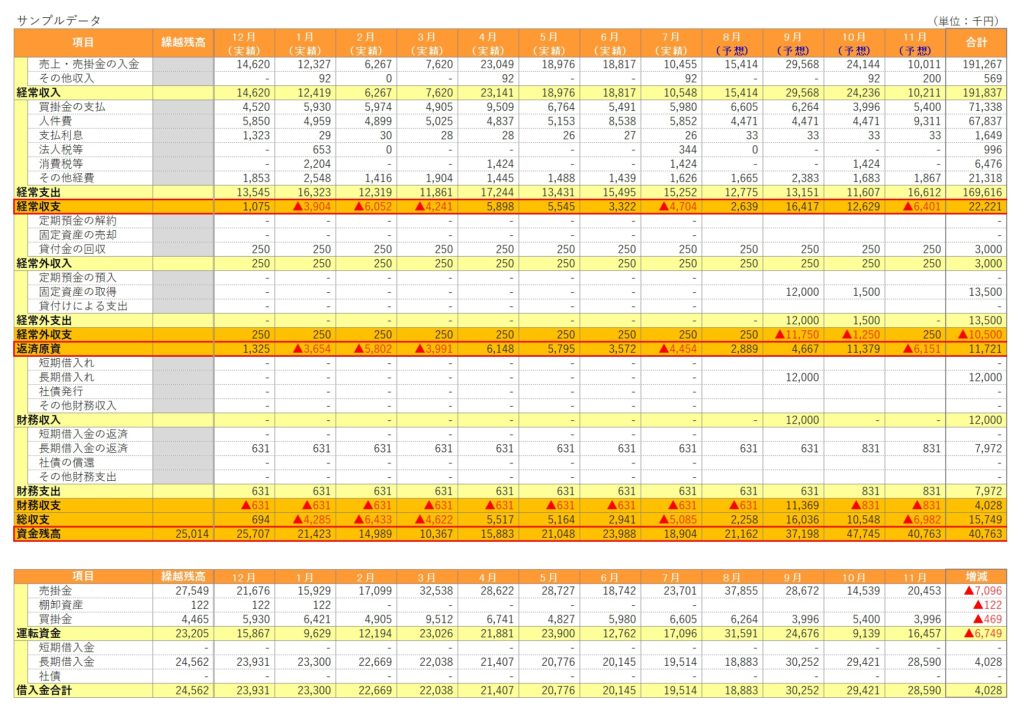

実物のサンプル

これは、私の事務所で実際に使っている資金繰り表です。

現時点までの「実績」に期末までの「予測」を加味することで、「当期のお金の流れに問題がないか?」、「資金残高は充分に足りているか?」等がすぐにわかります。

また、資金繰り表の下に「運転資金」と「借入債務」の推移を集計しているので、「運転資金が異常に膨らんでいないか?」、「折返し融資のタイミングはいつが良いか?」等が検証できるようになっています。

この書式でクライアントが資金繰り表を銀行に提出してますが、クライアントと銀行の間でスムーズに意思疎通ができておりますので、不都合がないことは実証済みです。

参考までに載せておきます。

(参考記事)

初心者必見!初めての資金繰り表の作り方【3つの注意点】

経営に活かす資金繰り表の見方

資金繰り表には、ポイントを押さえた見方があります。

先ほど説明した「資金繰り表の構成」をふまえて読むとわかりやすいと思います。

資金繰り表の見方のポイントは4つです。

- ポイント①:経常収支はプラスになっているか?

- ポイント②:経常外収支の内容に問題はないか?

- ポイント③:返済原資と財務収支のバランスは妥当か?

- ポイント④:資金残高は充分に足りているか?

ポイント①:経常収支はプラスになっているか?

経常収支は、一番重要な項目で必ずプラスでなければなりません。

経常収支は、あなたの会社が「本業で稼いだお金」です。単月でマイナスになることはあっても、3ヶ月や6ヶ月、1年などの累計では必ずプラスでなければ、何のために仕事をしているのかわかりません。

もし、経常収支がマイナスであるなら、仕事をすればするほどお金が無くなっていくという最悪の状況ですから、早急に原因を突き詰めて対策をしなければなりません。

ポイント②:経常外収支の内容に問題はないか?

経常外収支は基本的にマイナスとなりますが、大切なのはその内容です。

会社を成長させるためには、店舗の新規出店や工場の生産能力を上げるための機械設備の導入などの投資が必要になってきます。

だから、経常外収支がマイナスになる(投資にお金を使う)のは会社として健全な状態です。でも、大切なのは投資の内容であり、投資効果です。

投資するのは、あなたの会社を成長させて利益を増やすため、そして、経常収支を増やすためです。せっかく投資しても、それが経常収支の増加に繋がっていないなら…その投資は「問題あり」です。

そのようなことになっていないか、経常外収支の内容をチェックしましょう。

ポイント③:返済原資と財務収支のバランスは妥当か?

返済原資があるから、借入金の返済ができます。

このバランスが崩れていると、あなたの会社の資金がドンドンと目減りしていきます。

返済原資は「経常収支+経常外収支」で計算するので、本業で稼いだお金から一部を投資に回した「残り」、つまり「借入金の返済に充てることができるお金」のことです。

一方で、財務収支は、お金を借りればプラスになりますが、借入金があれば返済をしなければなりませんのでマイナスになること自体は問題ありません。

問題なのは、返済原資よりも財務収支のマイナスのほうが大きい場合です。

この場合、返済原資で借入金の返済額を賄いきれず、不足分を手元資金から返済しているわけですから、資金残高が徐々に目減りしていきます。もしそうであるなら、状況がひどくなる前に何らかの手立てが必要です。

資金繰りを健全にするために、返済原資と財務収支のバランスは必ずチェックしましょう。

ポイント④:資金残高は充分に足りているか?

資金残高は、ギリギリではいけません。

安全に資金繰りするためにも、資金残高は余裕を持って確保しておきましょう。

では、いくらくらいあれば良いのか…?

最低でも平均粗利総額の3ヶ月分以上、

できれば平均粗利総額の6ヶ月分以上は欲しいところです。

(詳しくは、こちらの記事が参考になります)

資金繰り表で会社を倒産から守る

資金繰り表の「最大の目的」は、未来の資金繰りを予測して、資金ショートを回避すること、これに尽きます。

資金ショートを起こせば、あなたの会社は倒産です。だから、最低でも3ヶ月先、できれば6ヶ月先の資金繰りは予測しておきたいところです。

あなたの会社の経営が順調で、しっかりと資金繰りのコントロールができているなら、資金残高は増えていくはずです。

逆に、資金残高が徐々に目減りしているとしたら…資金繰りのどこかに問題が潜んでいます。先に説明した「経営に活かす資金繰り表の見方」を参考に問題点を特定して、早急に手を打つ必要があります。

もし、資金不足が予想されるなら、前もって銀行融資を検討します。数ヶ月先の資金繰りを予測して行動しているので時間は充分にあります。焦らずに銀行と話を進めていきましょう。

このように、資金繰り表を経営に活かせば、あなたの会社を倒産から守ることができます。

資金繰り表は、あなたの会社にとって必要不可欠なツールです。この機会に資金繰り表の見方をマスターして、ぜひ経営に活かしてください。

まとめ

資金繰り表の見方について書いてきました。

もう一度、経営に活かす資金繰り表の見方のポイントを見ておきましょう。

資金繰り表の見方/4つのポイント

- ポイント①:経常収支はプラスになっているか?

- ポイント②:経常外収支の内容に問題はないか?

- ポイント③:返済原資と財務収支のバランスは妥当か?

- ポイント④:資金残高は充分に足りているか?

あなたの会社の資金繰り表は、「あなた」の手で作ってください。

なぜなら、あなたの会社のことを語れるのは「あなた」しかいないから。そして、「あなた」が作る資金繰り表なら、あなたの会社を倒産から守れるツールとして機能するからです。

資金繰り表は、しっかりお金を稼げるように、そして資金ショートを起こさないように、日々見直してください。

そうすれば、「資金繰りに困らない経営」を実現できるはずです。

最後までお読みいただきありがとうございました。

もし、あなたが、

「経営相談ができる税理士」をお探しなら…

または「顧問税理士の変更」をお考えなら…

まずは無料相談を利用してみませんか?

税理士があなたの会社を直接担当いたします。