融資・資金繰り

初心者必見!初めての資金繰り表の作り方【3つの注意点】

資金繰り表を作ったことがない人

「銀行から資金繰り表の提出を求められるし、社長からも資金繰りのことをよく聞かれる…。そうはいっても資金繰り表なんて作ったことないし、どうやって作れば良いのだろう?注意点みたいなものがあれば教えてほしい。」

こういったお悩みに答えます。

本記事のゴール

3分程で読み終わります。読み終えた後には、資金繰り表を作ったことがない人にとって、「資金繰り表作成の基礎となる考え方」が習得できているはずです。

こんにちは。近藤税理士事務所の近藤です。

私は、税理士事務所・一般事業会社・企業再生コンサルティング会社勤務を経て独立した少し変わった経歴を持つ税理士です。

税理士業界から一度離れ、倒産危機に陥る会社をたくさん見てきたからこそ、「数字の重要性」を再認識することができました。

その貴重な経験のなかで得た「気付き」や「ノウハウ」をブログに綴って情報発信しています。

「経営を数字という言葉で語れるようになること」

そうすれば、あなたの会社は必ず変われます。

資金繰り表が必要とされる3つの理由

会計帳簿や貸借対照表・損益計算書などの決算書類は、会社法や税法で作成が義務付けられていますが、「資金繰り表」の作成は求められていません。

だからなのか、資金繰り表を作っていない会社が非常に多い…

私は税理士として長年たくさんの会社を見てきましたが、はっきり断言します。

「資金繰り表は、本当にもの凄く大事です!」

極端な言い方をすると、作成が義務付けられている会計帳簿や決算書類なんかより数倍大事です。

なぜ、そんなに資金繰り表が重要なのか…

資金繰り表が必要とされる理由を順を追って確認していきましょう。

- 理由①:資金ショートを起こさないため

- 理由②:資金繰り改善に役立てるため

- 理由③:銀行と資金繰り状況を共有するため

理由①:資金ショートを起こさないため

資金がショートすれば会社は倒産です。

当たり前のことですが、これが資金繰り表を作成する一番の理由です。

数ヶ月先の資金残高を前もって予測していれば、それだけ余裕を持って行動することができます。また、資金不足が予測されるなら、早めに銀行と融資交渉をして資金調達をすることができます。

これが、資金ショートを回避するための鉄則であり、そのための資金管理ツールが「資金繰り表」なのです。

理由②:資金繰り改善に役立てるため

会社にとってのお金の流れは、人間でいうところの血液の流れに例えられます。

血液が綺麗に流れていれば健康を保てますが、どこかで血管が詰まっていれば…やがて病気になってしまいます。

「儲かっていると感じているのに、お金が全然増えない…」ということであれば、もしかすると病気が潜んでいるのかもしれません。

原因は必ずあります。原因を特定して対処すれば、資金繰りは必ず改善できます。

理由③:銀行と資金繰り状況を共有するため

銀行は、あなたの会社のリアルタイムな資金繰りを知りません。

だからこそ、あなたの会社の資金繰り状況を知りたいですし、資金需要があるのなら融資したいと考えています。(もちろん、返済できることが大前提ですが…)

前もって資金繰りの予測ができていれば、銀行と資金繰り状況を共有して、折り返し融資や設備投資の融資の相談にも乗ってもらいやすくなります。

逆に、資金繰り表が無い、または資金繰り表が作れない会社は銀行から警戒され、希望通りの融資が下りない可能性が高まります。

資金繰り表は、あなたの会社と銀行との「最強のコミュニケーションツール」なのです。

資金繰り表を作る3つの手順

資金繰り表を作成する手順は、下記の通り。

- 手順①:実績を集計する

- 手順②:自社のクセを知る

- 手順③:未来を予測する

手順①:実績を集計する

まずは、資金繰りの実績を集計しましょう。

実績を知らずして、未来を予測することはできませんから。

資金繰り表は、試算表や決算書と違って、決められた書式はありません。なので、あなたがわかりやすい書式が一番なのですが、あまり独特過ぎると銀行に資金繰り表を見せる場合に説明が必要になりますから、一般的な書式を参考にして自分なりにアレンジしてみてください。

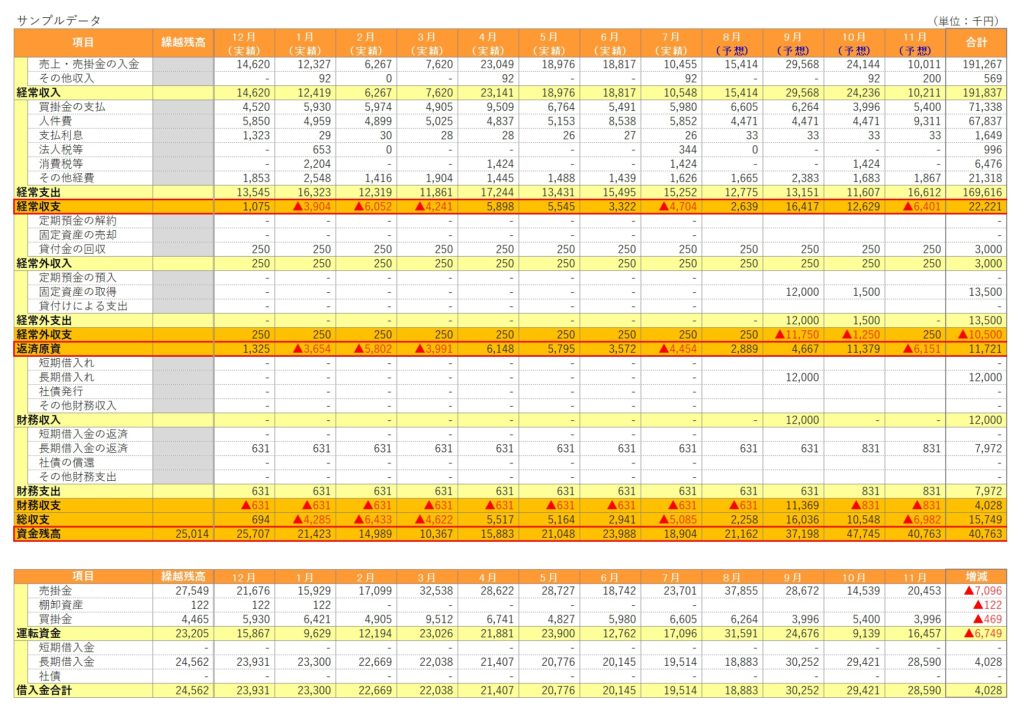

ちなみに、私は下記の項目で資金繰り表を作っています。ご参考までに。

- 経常収入:売掛金の回収・家賃収入・預金利息など、定期的な収入

- 経常支出:買掛金の支払・人件費・支払利息・経費・税金など、定期的な支出

- 経常収支(経常収入-経常支出)

- 経常外収入:資産の売却・定期預金の解約など、臨時的な収入

- 経常外支出:資産の購入・定期預金の預入など、臨時的な支出

- 経常外収支(経常外収入-経常外支出)

- 返済原資(経常収支+経常外収支)

- 財務収入:銀行借入れなど

- 財務支出:銀行借入金の返済など

- 財務収支(財務収入-財務支出)

- 総収支(返済原資+財務収支)

- 当月資金残高(総収支+前月資金残高)

手順②:自社のクセを知る

資金繰りの実績を集計してみると、お金の流れが見えてきます。

例えば、売上が末締めの翌月回収であれば、当月の売上代金は翌月に入金されているはずです。仕入も同様です。また、経費も多い月や少ない月があったりして、実績を見ていると何となく自社のクセがわかってくるかと思います。

自社のクセを知ると、これから先の資金繰り予測がやりやすくなります。

手順③:未来を予測する

いよいよ資金繰りの未来予測です。

自社のクセを踏まえて、資金繰り表に来月以降の予測数値を埋めていってみましょう。初めて資金繰り表を作るわけですから、あまり細かいことは気にしないで、まずはやってみてください。

漏れや間違いがあれば、後から修正すれば良いだけですから。

資金繰り表を作る際の3つの注意点

資金繰り表を作るうえでの注意点は「3つ」です。

- 注意点①:日々見直すこと

- 注意点②:固めに予測すること

- 注意点③:会計ソフトの資金繰り機能は使わないこと

注意点①:日々見直すこと

資金繰り表は、作って終わりではありません。日々見直してください。

資金繰りの状況は、刻々と変わっていきます。今月の売上が来月にズレることもあるでしょうし、突発的な経費の支払いが生じることもあるでしょう。

1ヵ月前に作った資金繰り表なんて、何の役にも立ちませんから。

また、完璧を求めないでください。そもそも未来のことは誰にもわからないので、絶対値としての正解なんてありません。漏れや間違いもあるかもしれません。

だからこそ、資金繰り表は日々見直して、内容をメンテナンスしてください。そうすれば、だんだんと精度は上がっていきます。

注意点②:固めに予測すること

資金繰り予測は、固めにしましょう。つまり、「収入は少なめに、支出は多めに」です。

今月は◯◯円資金が残る予定だったのに、実際は全然少なくて資金ショート寸前だった…なんてことがあったら怖いですよね?

だから、収入は少なめに、支出は多めにして、固めの資金繰り予測を心掛けてください。

注意点③:会計ソフトの資金繰り機能は使わないこと

会計ソフトに付いている資金繰り機能は、使わない方が良いと思います。

会計ソフトは、マスター設定をきちんとすれば、資金繰り表を自動的に作成してくれます。しかし、そもそもマスター設定が思うようにできない仕様であったり、書式を自由に変更できなかったりで、全く使い物になりません。

そんな使えない会計ソフトの資金繰り表なんかを頼らずに、自分で資金繰り表を作る能力を養ったほうが、はるかに会社の役に立つ資金繰り表が作れるようになります。

資金繰り表を作るうえで一番大切なこと

資金繰りは、「会社が生きるか死ぬかの生命線」です。

だから、資金繰り表の作成は、あなたの会社を倒産から守るために主体的に取り組んでいきましょう。

自社ではできないからと顧問税理士に資金繰り表を作ってもらっているようではいけません。それは単なる「集計表」にすぎず、いざというときに何の役にも立ちません。

また、融資の度に、銀行の融資担当者に資金繰り表を作ってもらっているようでもいけません。そもそも銀行に「資金繰り管理ができない会社」と思われているわけで、会社の業績が良いうちは気付かないものですが、業績が悪化すると手の平を返すのも早いということを知っておきましょう。

いきなり、自社で100点の資金繰り表を作れなくても構いません。顧問税理士や銀行の融資担当者を頼ってもいいんです。

でも、決して丸投げするのではなく、主体的に資金繰り表の作成に取り組んでいくことが大切なのです。

そうすれば、必ず自社で資金繰り表の作成ができるようになります。

慣れるまでは少し大変かもしれませんが、本記事が初めて資金繰り表を作る方のお役に立てることを願っています。

最後までお読みいただきありがとうございました。よろしければ、下記の当事務所サービスページもご確認いただけると嬉しいです。